Che mangino brioches

a cura di Andrea Sciotto e Diego Begnozzi

L’uomo più ricco del mondo è Jeff Bezos, amministratore delegato di Amazon. Quanto è ricco? Tanto così.

Non scriviamo un numero esatto, perché ogni momento che passa la sua ricchezza aumenta. Nel momento in cui scriviamo, siamo a 224.080.988.128 dollari. È una cifra astronomica e assolutamente fuori da ogni ordine di grandezza concepibile (qua trovate una rappresentazione grafica. Prendetevi cinque minuti, perché 224 miliardi di dollari sono tanti).

Come ha fatto Jeff Bezos, ma anche Giovanni Ferrero (l’italiano più ricco, secondo la classifica di Forbes, con un patrimonio di 24,5 miliardi di dollari), così come tutti i multimiliardari, a diventare così ricco?

Lo studio delle disuguaglianze, in economia, è un campo relativamente recente (ne abbiamo parlato qui), che tuttavia ha già evidenziato elementi di profondo interesse che, il giorno in cui entreranno nel dibattito politico – e speriamo che succeda presto – ci obbligheranno a fare i conti con le storture intrinseche del sistema capitalistico in cui viviamo.

Long story short, il rendimento del capitale è sistematicamente più alto (nel lungo periodo) del tasso di crescita dell’economia: i guadagni derivanti dal possesso di beni e titoli sono superiori al tasso di crescita dei salari e dell’economia. Questa è la cosiddetta contraddizione fondamentale del capitalismo, così definita da Thomas Piketty nel suo capolavoro Il Capitale nel XXI secolo.

La contraddizione fondamentale del capitalismo si osserva sia all’interno dei singoli Paesi sia considerando il mondo intero (a livello globale): chi detiene il capitale, inevitabilmente, accrescerà la propria ricchezza più di chi non lo detiene.

Insomma, quando la nonna diceva servono soldi per fare soldi aveva ragione.

Come abbiamo già discusso, il momento di rottura che porta alla situazione di disuguaglianza odierna si ha alla fine degli anni ’70, quando l’ondata liberalizzatrice attraversa gli Stati Uniti e l’Europa. L’economia diventa sempre meno regolata, la finanza assume un peso sempre crescente, ed è un po’ un terreno di lotta in cui vale tutto.

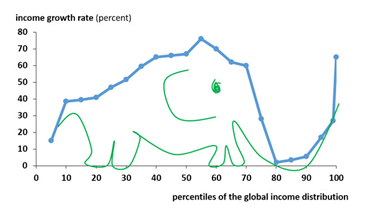

Quindi cosa succede nel trentennio successivo, nel mondo? Nel periodo 1988 – 2008, succede questo:

Questa è la famosa (o almeno, famosa nel ristretto gruppo di economisti nerd che si occupano di diseguaglianze) Elephant curve di Branko Milanovic, economista serbo-americano e uno dei massimi esponenti nel campo dello studio delle diseguaglianze. Nel grafico viene rappresentato il tasso di crescita medio del reddito, nel periodo 1988-2008 per i diversi percentili di reddito. I percentili rappresentano la posizione dei redditi a livello mondiale, non nazionale (quindi, ad esempio, un italiano povero non è nel percentile più basso: ha comunque un reddito maggiore rispetto alla stragrande maggioranza degli africani)

Una parte consistente nella fetta più bassa della distribuzione – ovvero le classi medio-basse dei paesi in via di sviluppo – ha visto il proprio reddito aumentare in maniera più o meno consistente (anche se non uniforme). È il risultato della crescita economica di alcuni Paesi (pensate ad esempio a come stavano Cina e india nel 1988 e come stavano nel 2008). L’80esimo e il 90esimo percentile della distribuzione mondiale sono invece praticamente a zero. Quella fetta lì è in larga parte quella che, se fossimo negli anni Sessanta, definiremmo classe borghese dei paesi Occidentali (ma parlare di classe borghese nel 2020 non ha senso, quindi non lo faremo). Sono le classi medie dei Paesi sviluppati: non ricche se considerate solo all’interno del Paese, ma ricche se considerate a livello mondiale.

E poi c’è il 10% a maggior reddito, che è comunque cresciuto di più di praticamente tutto il resto del mondo.

Poi c’è disegnato un elefante perché, insomma, chi può esimersi dal disegnare un elefante su quel grafico?

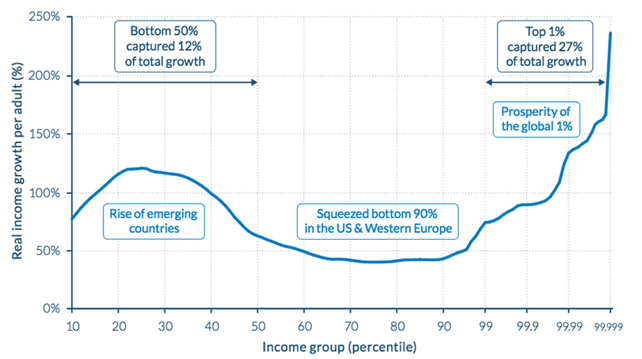

Il problema è che nella nuova release di questo grafico, che allarga l’orizzonte temporale, l’elefante sparisce. Una nuova versione del grafico allarga la base dati, partendo dal 1980 e arrivando al 2016.

Allargando l’orizzonte temporale la crescita dei ricchi non è più in linea con la fascia media del mondo (il 50esimo percentile del grafico precedente): è spaventosamente più alta.

Vuoi sapere a che punto sei nella distribuzione del reddito mondiale? Guarda qua!

Fino a qua abbiamo parlato di reddito, cioè quanto si guadagna.

Il discorso è analogo, se non addirittura peggiore, per quanto riguarda la ricchezza – cioè cosa si possiede.

Per capire meglio questa dinamica, prendiamo il caso dell’Italia. Non solo perché ci viviamo e abbiamo una vaga idea di come funzioni, ma anche e soprattutto perché la Banca d’Italia sviluppa, da anni, un’indagine campionaria sui bilanci delle famiglie italiane molto approfondita e precisa. La cosa più interessante, inoltre, è che una parte del campione è intervistato ad ogni edizione (è biennale): questo permette di avere una tracciatura e un’evoluzione nel tempo di un bel gruppo di famiglie. Tutti i dati sono riferiti al 2016, ultimo anno di rilevazione.

Secondo voi quant’è il reddito medio in Italia? Evidenziate qua sotto per scoprirlo!

21.660 Euro

Disclaimer tecnico. L’indagine sui bilanci delle famiglie italiane è un’indagine campionaria: materialmente significa che degli intervistatori raccolgono le risposte dalle varie famiglie. Questo genera inevitabilmente un certo grado di imprecisione – e questo amen – ma anche la sistematica sottorappresentazione della ricchezza delle famiglie più ricche. Si tratta di un fenomeno noto e conosciuto all’interno della letteratura di settore, e ci sono vari studi che tentano di ricostruire i dati “veri” a partire da quelli campionari. Nel corso dell’articolo non prenderemo questa strada, ma ci limiteremo ad usare i dati così come sono, consapevoli che le persone più ricche del campione sono, probabilmente, un po’ più ricche di quanto dichiarano.

L’eterogeneità nel processo di accumulazione della ricchezza – cioè i ricchi che diventano sempre più ricchi, e la disuguaglianza che non può che non crescere – si basa su tre elementi in realtà piuttosto banali:

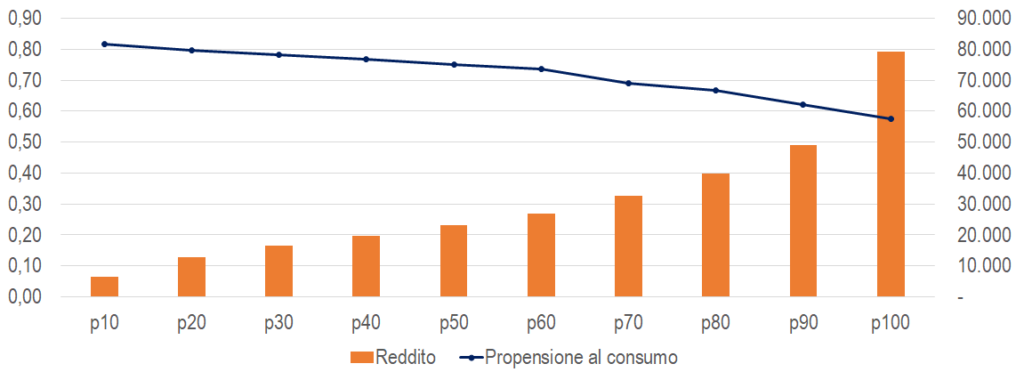

- all’aumentare del reddito aumenta la percentuale di risparmio (se guadagno 1000 euro al mese ne risparmio 0, lo 0%; se ne guadagno 2.000 ne spendo 1.800 e ne risparmio 2.000, il 10%, se ne guadagno 10.000 non è che spendo 9.000 euro al mese: posso risparmiare una percentuale maggiore)

- all’aumentare della ricchezza aumenta la possibilità – o la propensione – di investire in titoli più elaborati (se ho 1.000 Euro in banca me li tengo stretti, se ne ho 10.000 magari investo in qualcosa di molto sicuro e molto tranquillo, se ne ho 100.000 magari mi lancio in gestioni più attive del patrimonio)

- la diversificazione del portafoglio porta tendenzialmente a rendimenti maggiori (se investo solo in titoli di stato guadagno qualcosa come l’1,5% all’anno, se investo oculatamente in un’ampia gamma di titoli azionari guadagno di più. “Oculatamente”, eh: investire un sacco di soldi in Bitcoin non è una buona idea).

Diamo un po’ di numeri per dare degli ordini di grandezza.

Il grafico riporta in blu la percentuale di consumo sul reddito, per fasce di reddito. Va da sè che se la percentuale di consumi si riduce, la percentuale di risparmio si alza. P10 indica il decile inferiore (ovvero il 10% delle famiglie italiane con il reddito più basso), e p100 il decile superiore. La propensione al consumo – ovvero quanto si spende del proprio reddito – cala all’aumentare del reddito (questo non vuol dire che i consumi calano in valore assoluto, eh: semplicemente spendo proporzionalmente meno). Quest’ultimo elemento si capisce mettendo in correlazione la propensione al consumo con il reddito medio, evidenziato in arancione (di nuovo, considerate che la parte più alta – p100 – non è una rappresentazione vera della società italiana: il 10% più ricco guadagna di più): il 58% di 79.083 € è molto, molto di più dell’82% di 6.470 €.

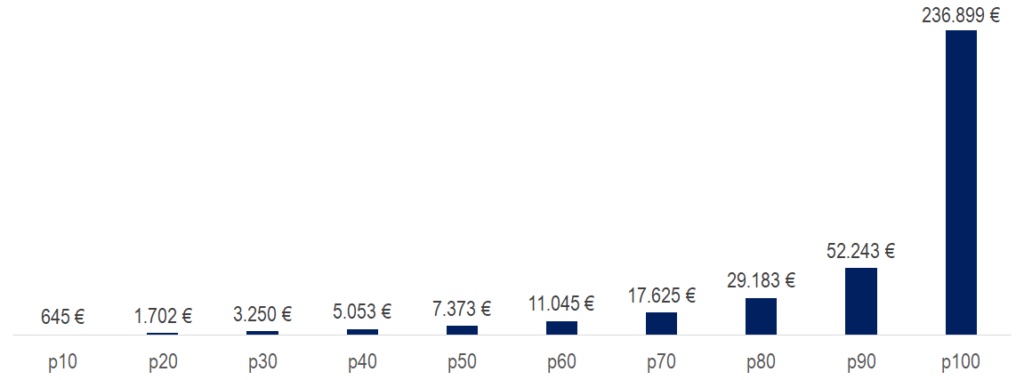

Andiamo ora sul secondo punto: la propensione all’investimento che aumenta al crescere della ricchezza. Alcuni numeri di premessa: a quanto ammonta la ricchezza finanziaria? Il grafico seguente riporta i valori medi per ciascun decile di distribuzione. Dal conto è esclusa la ricchezza immobiliare (cioè le case), si considerano solo depositi bancari e altre forme di ricchezza finanziaria.

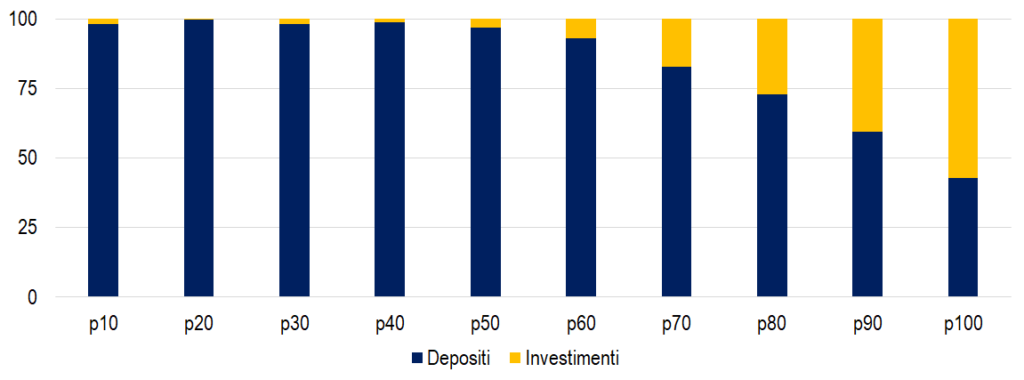

Bene, dopo aver appurato la gigantesca sproporzione fra i valori medi del 10% più povero e del 10% più ricco (stressiamolo nuovamente: il 10% più ricco NON È IL 10% PIÙ RICCO IN ITALIA – È IL 10% PIÙ RICCO DI UN CAMPIONE CHE NON PUÒ ESSERE RAPPRESENTATIVO!) andiamo a vedere da cosa è costituita questa ricchezza. La prima definizione grezza è: “quanti sono i soldi in banca e quanti quelli investiti, rispetto al totale della ricchezza finanziaria?”

Ecco, per il 50% più povero sono praticamente tutti. D’altra parte, se hai meno di 7.500€ in cosa pensi di poter investire?

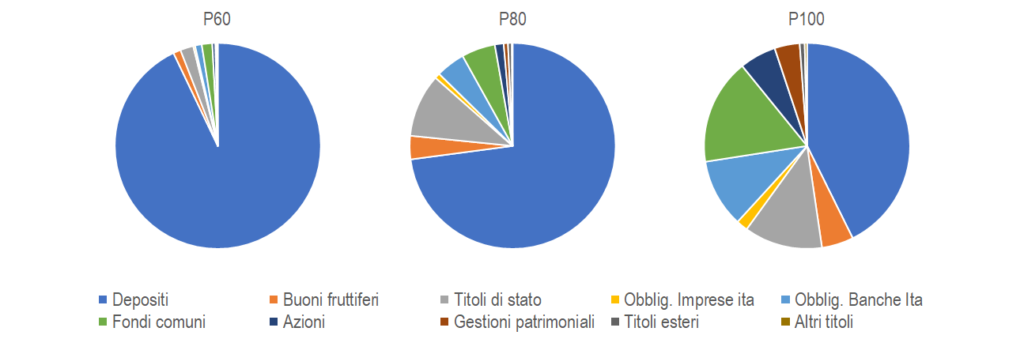

La percentuale di ricchezza non detenuta in banca ma investita aumenta vertiginosamente al crescere della ricchezza, fino a rappresentare la maggioranza per il 10% più ricco. Cambia anche la tipologia di investimenti: il sesto decile (p60) mantiene un profilo “tranquillo”: titoli di Stato, qualche obbligazione, e pochissimi fondi comuni – e su una parte minoritaria della ricchezza complessiva.

All’aumentare della ricchezza aumenta la percentuale investita e aumenta la diversificazione del portafoglio. La percentuale di ricchezza investita in titoli complessi – azioni, titoli esteri, … – è comunque molto contenuta: meno del 3% del totale.

Invece, p100 è molto più vivace: molti fondi comuni (più del 16% del totale), azioni (5,8%), e anche titoli più elaborati come hedge funds, derivati, e cose così.

Per dare un’idea puramente grafica guardate la distribuzione media dei portafogli per classi di ricchezza: più sei ricco, più sei portato a dividere la tua torta in modi più sofisticati.

Quindi: più guadagni più puoi risparmiare e aumentare la tua ricchezza e più è alta la tua ricchezza più investi in titoli ad alto rendimento, guadagnando di più. Con queste premesse è inevitabile che la frattura fra chi ha e chi non ha si allargherà sempre di più.

Beh – direte voi – per fortuna che l’articolo 53 della Costituzione dice che il sistema tributario si basa su criteri di progressività: lo Stato corregge le storture del mercato.

La tassazione sui redditi da lavoro è basata su scaglioni di reddito (per ora diamo una versione supersemplificata dell’argomento: a breve scriveremo un articolo su sistema fiscale italiano e le sue storture). Per redditi inferiori a 15.000 € l’aliquota (cioè la percentuale di tassazione) è 23%, per redditi fra 15.000 e 28.000 € è 27%, e così a salire fino ad arrivare all’aliquota massima per redditi superiori ai 75.000€, sui quali si paga il 43% di tasse (il sistema è a scaglioni: ad esempio un reddito di 27.000€ è tassato per i primi 15.000 al 23% e per la parte rimanente – cioè i 12.000 € che mancano per arrivare a 27.000 € – al 27%).

Un punto da sottolineare: dopo i 75.000€ è tutto uguale: che tu guadagni 100.000€, un milione o 10 milioni l’aliquota è la stessa.

Non stiamo considerando i lavoratori a partita IVA, che se guadagnano meno di 65.000 € pagano il 15%, grazie a quella schifezza che è la flat tax.

Quanto sono tassati i redditi da capitale? Gli interessi derivanti da titoli di Stato sono tassati al 12,5%, gli interessi derivanti da dividendi e obbligazioni al 26%. (L’abbiamo semplificata: una versione più estesa la trovate qua).

Insomma, anche senza fare grandi conti si intuisce che i redditi da capitale sono tassati meno che i redditi da lavoro.

Quanto è tassata la ricchezza finanziaria? Al netto dei conti correnti, sui quali c’è un’imposta di bollo (di 34,20 €: non è che incida molto sui grandi patrimoni…) la tassazione sulla ricchezza finanziaria è ZERO.

Ogni volta che in Italia si sottolinea come il sistema fiscale non sia particolarmente progressivo – ad esempio perchè i grandi redditi potrebbero essere tassati maggiormente, riducendo l’imposizione su chi guadagna meno – le risposte sono sempre le stesse, e negative.

Non parliamo poi della grande chimera dell’economia liberale: la patrimoniale. Al solo nome si levano voci di panico contro la venuta del Comunismo. Ma la tassazione della ricchezza – della ricchezza finanziaria, della ricchezza dei milionari, non i conti corrente dei piccoli risparmiatori! – non è la venuta del Comunismo: è l’unica strada percorribile per provare a ridare un po’ di uguaglianza economica in una società capitalistica che, di uguaglianza, si occupa troppo poco.

Post a comment